Domina los informes EDGAR de la SEC y gana ventaja

Muchos inversores intermedios dicen investigar “a fondo”, pero se quedan en resúmenes, gráficos bonitos y titulares, pero ahí no está la señal. Las ventajas reales se esconden en el lenguaje, los anexos y las etiquetas XBRL de los informes regulatorios.

Mientras repasas un PDF, los gestores que dominan EDGAR convierten datos públicos en reglas operativas y ejecutan antes de que el consenso reaccione.

Este artículo te muestra, paso a paso, cómo transformar los informes de EDGAR en ventajas cuantificables para invertir en bolsa, con ejemplos, checklists y automatización ligera apoyada en IA.

Nota de responsabilidad: este contenido es educativo y no constituye asesoramiento de inversión ni recomendación de compra/venta de valores.

¿Qué es EDGAR y por qué es clave en el análisis de acciones?

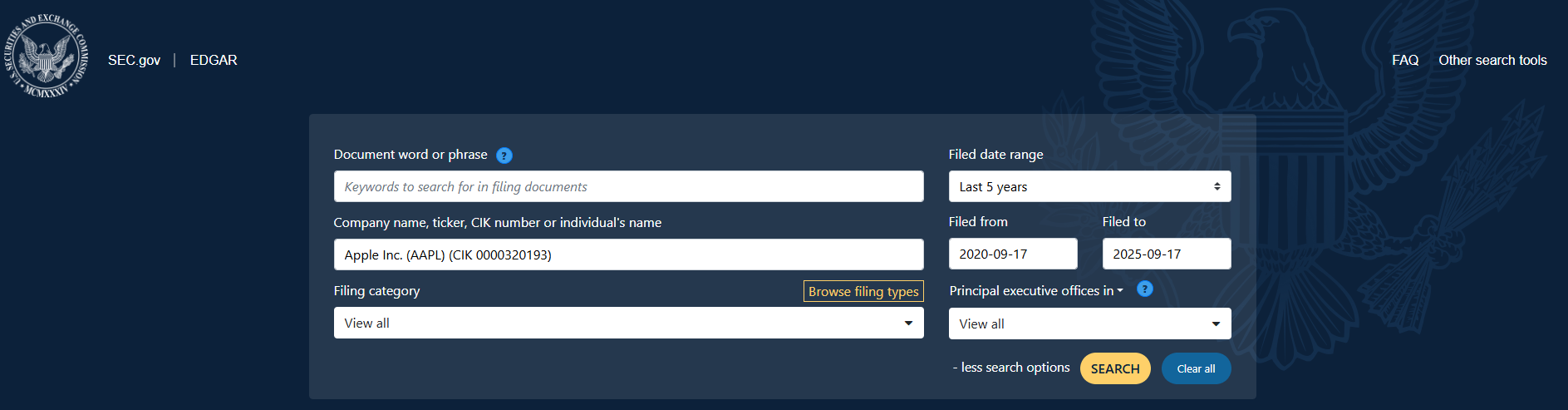

EDGAR (Electronic Data Gathering, Analysis, and Retrieval) es la plataforma de la SEC donde las compañías que cotizan en EE. UU. —y muchos emisores extranjeros— publican información financiera, operativa, de gobierno corporativo y eventos materiales. Es una fuente oficial, gratuita, estandarizada y trazable: el punto de partida para una investigación seria.

Las ventajas prácticas son granularidad (estados completos, notas, segmentación), estandarización vía XBRL (comparabilidad entre periodos y emisores) y trazabilidad (CIK, número de acceso y sello temporal).

En cuento a las limitaciones nos encontramos con la latencia en 13F, complejidad técnica del XBRL y heterogeneidad textual en MD&A y riesgos.

SEC.gov EDGAR. Buscador de informes de las empresas. Fuente: SEC.gov

Tipos de informes disponibles en EDGAR y cómo interpretarlos

Dominar la taxonomía te permite ir directo al punto según tu tesis.

10-K y 20-F: la visión anual estratégica

Base para modelizar escenarios, auditar calidad de ganancias y medir riesgos. Enfócate en: MD&A (drivers y guía), factores de riesgo (cambios vs. año previo), estados y notas (deuda, covenants, contingencias, arrendamientos), segment reporting (mezcla y rentabilidad) y políticas contables críticas. Señales: CFO/NI > 1, expansión de márgenes sostenida, headroom de covenants y ausencia de banderas rojas de auditoría.

10-Q: tracción trimestral y validación

Compara QoQ y YoY; vigila márgenes, CFO/ventas, DSO/DIO y backlog. Contrasta narrativa de MD&A con los flujos de caja y capital de trabajo. Señales de aceleración: ingresos y margen operativo en alza ≥2 trimestres, CFO ≥ NI, inventarios bajo control.

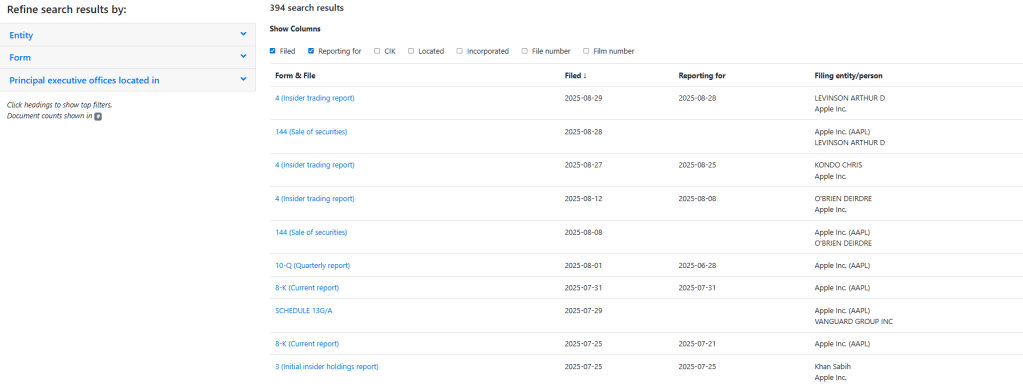

8-K: catalizadores y eventos

Prioriza ítems 2.02 (resultados/guía), 1.01 (acuerdos materiales), 2.05 (reestructuración), 2.01 (M&A), 4.01/4.02 (auditor/restatements). Evalúa materialidad (delta vs. consenso, dilución, tamaño de deal) y timing (after-hours, secuencia de eventos, webcast).

Listados de informes de la empresa Apple. Fuente: SEC.gov

DEF 14A (Proxy): incentivos y dilución

Revisa la CD&A, métricas de bonus (ROIC/FCF>ventas), overhang/burn rate, cláusulas de clawback, estructura del consejo y propuestas de voto. Alineación de incentivos = mayor probabilidad de ejecución de la estrategia.

Form 4, 13D/13G y 13F: propiedad e insiders

Form 4 (compras P sin 10b5-1, clúster de insiders) = señal fuerte. 13D (activismo) puede anticipar cambios estratégicos. 13F confirma flujos institucionales con retraso; útil para tendencias de 3–9 meses, no para timing inmediato.

S-1/S-3/S-4 y 424B: emisiones y M&A

Identifica dilución (shelves, ATMs, convertibles), uso de fondos, lock-ups y comisiones. En S-4, contrasta sinergias, pro formas y apalancamiento post-cierre.

6-K y 20-F (emisores extranjeros)

Ajusta IFRS vs. US GAAP (ingresos, arrendamientos, flujos). Usa 20-F como ancla histórica y 6-K como actualización intermedia.

Configura tu flujo de trabajo en EDGAR

Objetivo: reproducibilidad, velocidad y consistencia.

- Localiza la compañía por nombre/ticker/CIK y guarda la ficha de Company Filings con filtros (10-K/10-Q/8-K).

- Activa RSS/Atom por tipo de filing (8-K, 13F) y centraliza notificaciones.

- Usa Full-Text Search con palabras clave (“backlog”, “covenant”, “material weakness”, “going concern”).

- Extrae XBRL (Revenues, Gross Profit, Operating Income Loss, Net Cash From Operations, Capex) para series QoQ/YoY/TTM.

- Registra sello temporal de presentación para evitar look-ahead bias en backtests.

[IMAGEN 2:

De los informes a señales operativas

- Calidad de ganancias: CFO/NI > 1 y al alza 3–4 trimestres. Bandera roja: (NI − CFO)/Activos > 8% y creciendo.

- Márgenes: expansión de 100 pb YoY en bruto y operativo con OPEX/ventas estable.

- Liquidez: cobertura de intereses > 4x, refinanciación a menor coste (8-K 1.01), vencimientos < 18 meses = cautela.

- Accionariado: recompras + compras de insiders (Form 4) apoyan; S-3/ATM agresivos presionan.

- Texto y tono: caída de términos negativos en MD&A vs. trimestre previo incrementa convicción.

Valida siempre con precio/volumen (breakouts con volumen, compresión de volatilidad) y gestiona riesgo con stops basados en ATR o niveles técnicos.

Trading algorítmico con IA y datos de la SEC

Integra EDGAR en trading algorítmico con IA para detectar cambios de régimen y catalizadores:

- NLP en MD&A con diccionarios financieros (Loughran–McDonald) y análisis de sentimiento diferencial.

- Detección de anomalías en provisiones, inventarios y días de cobro/pago; pruebas de Benford como alerta.

- Scoring de 8-K según ítems (2.02 > 2.01 > 4.01/4.02 > 2.05) y presencia de Exhibit 99.1.

- Pipelines con Whale Analytics y OrionONE: ingestión de XBRL, alertas, backtests sin sesgo temporal y dashboards por sector.

Registra latencia de ingestión, hora exacta del filing y reintentos; evalúa con Sharpe, drawdown y estabilidad por subperiodos.

Caso práctico: de una idea a una tesis accionable

Ejemplo hipotético “NexaSoft” (SaaS, ARR ~450 M$):

- 10-K: NRR 118%; Automatización +32% a/a (62% ventas). Señal: upsell/cross-sell fuerte.

- 10-Q: internacional 22% (vs. 15%), backlog EMEA +40%, margen bruto 74% (presión por cloud hosting). Señal mixta: crecimiento con compresión de COGS a vigilar.

- 8-K: guía al alza en ingresos y margen operativo no GAAP +100 pb.

- Form 4: compras del CFO (sin 10b5-1), repetidas.

- S-3: sin shelf activo → baja probabilidad de dilución inminente.

Tesis: aceleración en Automatización e internacional con soporte de guía e insiders; riesgo: presión en margen bruto. Catalizadores: margen bruto → 76–77%, internacional > 25%, más compras de insiders. Invalidadores: NRR < 110%, guía a la baja, S-3 relevante.

Herramientas, datos estructurados y automatización ligera

- Visor Inline XBRL de la SEC y API Company Facts para series por etiqueta (us-gaap/ifrs-full).

- Power Query/Power BI/Google Sheets para transformar JSON→tabla, calcular YoY/QoQ/TTM y márgenes/FCF.

- Endpoints útiles: submissions (mapear ticker↔CIK) y companyfacts (series XBRL).

- Respeta rate limits con User-Agent descriptivo.

- Plantillas por sector: 5–8 etiquetas núcleo + 2–3 KPIs del MD&A; estandariza métricas y unidades.

Errores frecuentes y cómo evitarlos

- Quedarte en la nota de prensa: contrasta con MD&A, conciliaciones y flujos. Lookback 8–12 trimestres.

- Leer el 13F como señal táctica: úsalo como confirmación estructural (2–3 trimestres de persistencia).

- Ignorar ajustes no GAAP: exige conciliación, recalcula márgenes y valida con CFO/FCF.

- Comparar métricas sin definirlas: estandariza “EBITDA ajustado”, “ARR”, “ARPU”.

- Pasar por alto restatements/cambios de auditor: 8-K 4.01/4.02 son banderas rojas.

- Confundir estacionalidad con tendencia: usa TTM y YoY comparable.

- Ignorar exhibits materiales: revisa 10.x (contratos), S-3/ATMs y notas de deuda.

Cumplimiento y ética

- Reg FD: opera solo con información pública. Si dudas de la naturaleza de un dato, abstente.

- Cita con rigor: tipo de filing, emisor, fecha/hora de aceptación, accession number, sección y enlace.

- Trazabilidad: conserva originales, versiona enmiendas (10-K/A, 8-K/A) y documenta transformaciones.

- Automatización responsable: respeta límites de la SEC, valida con revisión humana y registra versiones de modelos.

Preguntas frecuentes sobre el uso de EDGAR en inversiones

¿Qué diferencia hay entre el 10-K y el 10-Q?

El 10-K es anual y auditado; ofrece visión estratégica y notas extensas. El 10-Q es trimestral, no auditado, y sirve para validar la tracción reciente (QoQ/YoY) y los comentarios del MD&A.

¿Es seguro basarse solo en EDGAR?

EDGAR es la fuente primaria, pero complementa con modelo financiero, precio/volumen, comparables y, cuando aporte, datos alternativos. No operes por una sola señal.

¿Cómo detectar dilución potencial?

Busca S-3 activos, ATMs, 424B5, convertibles con resets, uso de fondos y expiración de lock-ups. Calcula overhang y burn rate desde DEF 14A.

¿Qué papel tiene la IA en este proceso?

NLP para tono/novelty en MD&A, detección de anomalías contables y scoring de 8-K. Implementa controles de calidad y evita sobreajuste.

Ventajas competitivas de dominar EDGAR

Dominar EDGAR te da orden, profundidad y velocidad: conviertes información pública en señales accionables, estandarizas comparaciones, anticipas catalizadores y gestionas mejor el riesgo. Ese es el diferencial frente a quien solo hojea resúmenes.

- Identifica y prioriza formularios clave (10-K/10-Q/8-K, Form 4, 13F, 20-F).

- Extrae 5–7 métricas comparables por empresa (crecimiento, márgenes, FCF, deuda neta/EBITDA, ROIC, dilución, guía).

- Vigila 8-K para catalizadores y confirma con precio/volumen.

- Usa Whale Analytics u OrionONE para automatizar sin perder criterio.

Da el siguiente paso hoy.

1) Configura tus feeds RSS en EDGAR para tus 10–20 compañías prioritarias.

2) Crea una plantilla de XBRL con 6–8 etiquetas núcleo por sector.

3) Define un checklist de 30–60 minutos por empresa tras cada 10-Q/8-K.

Si quieres acelerar, integra una prueba de trading algorítmico con IA con reglas simples y validación en papel. Convierte la lectura sistemática en convicción medible.

¿Te Gustaría Tomar Decisiones de Inversión Más Inteligentes?

Únete a Nuestra Comunidad de Inversores

Si buscas estar siempre informado sobre las últimas tendencias en tecnología e inteligencia artificial (IA) para mejorar tus decisiones de inversión, te invitamos a suscribirte a la newsletter de Whale Analytics. Al unirte, recibirás:

- Análisis fundamentales profundos para entender mejor los movimientos del mercado.

- Resumen de noticias clave y eventos relevantes que pueden impactar tus inversiones.

- Evaluaciones de mercado detalladas, perfectas para cualquier estrategia de inversión tecnológica.

Mantenerte informado y actualizado es el primer paso hacia el éxito en el mundo de las inversiones. Suscríbete hoy y únete a inversores comprometidos y proactivos que, como tú, buscan tomar las mejores decisiones financieras. ¡No te quedes atrás!

¡Accede ahora y desbloquea todo tu potencial inversor!

- Resumen Semanal Mercados: Wall Street cae por inflación, Nvidia corrige y el oro se dispara

- Resumen Semanal Mercados: Wall Street rebota tras fallo contra aranceles y el petróleo vigila a Irán

- Resumen Semanal Mercados: Wall Street rebota, IA sacude la bolsa y Bitcoin se estabiliza