![¿Qué es el Value Investing? Guía Completa para Principiantes [2025]](https://i0.wp.com/whaleanalytics.tech/wp-content/uploads/2025/10/PARTE-1-_11_.webp?resize=1280%2C720&ssl=1)

¿Qué es el Value Investing? Guía Completa para Principiantes [2025]

¿Por qué el value investing sigue vigente en 2025?

2025 ha traído mercados volátiles, tipos de interés más altos y narrativas tecnológicas que empujan a muchos a comprar por euforia. Cuando los precios se separan del valor real de los negocios, abundan los errores: perseguir modas, vender en pánico o confundir barato con bueno.

El value investing es una metodología clara para invertir en bolsa con calma, comprando negocios comprensibles por menos de lo que valen (valor intrínseco) y con margen de seguridad hasta que el mercado reconozca su precio justo. Hoy, la filosofía clásica convive con herramientas modernas como OrionONE by Whale Analytics y con el auge del trading algorítmico con IA, que aceleran el análisis sin sustituir el juicio.

Datos para situarte:

- Según Morningstar (2025), los fondos de estilo valor han promediado rentabilidades anuales del 7–9% en la última década, batiendo al growth en varios tramos volátiles.

- El 65% de inversores institucionales ya utiliza IA para complementar el análisis fundamental (CFA Institute, 2025).

En esta guía aprenderás qué es el value investing, cómo funciona paso a paso y cómo identificar acciones infravaloradas hoy, con ejemplos prácticos y herramientas actuales.

¿Qué es el value investing? Definición sencilla para principiantes

El value investing consiste en comprar empresas de calidad cuando cotizan por debajo de su valor intrínseco, dejando un margen de seguridad. Es la diferencia entre precio (lo que pagas hoy) y valor (lo que realmente vale el negocio por su capacidad de generar caja en el tiempo).

Piensa en encontrar un móvil de alta gama al 40% de descuento porque la caja está abollada: el producto es el mismo, pero el mercado lo infravalora.

Claves que debes grabar:

- Valor intrínseco: estimación razonable del valor del negocio basada en flujos de caja, calidad, activos y ventaja competitiva.

- Margen de seguridad: compra con descuento suficiente frente a tu estimación de valor para protegerte de errores e imprevistos.

- Paciencia: el mercado no corrige en días. A veces tarda meses o años.

- Riesgo real: no es la volatilidad, sino la pérdida permanente de capital.

Value Investing

Origen y evolución: de Benjamin Graham a la IA en 2025

- Benjamin Graham desarrolló los conceptos de valor intrínseco, Mr. Market y margen de seguridad.

- Warren Buffett y Charlie Munger añadieron la obsesión por la calidad: mejor un gran negocio a un precio razonable que uno mediocre a precio de ganga.

- En 2025, la esencia no cambia. Lo nuevo es el soporte de datos, IA y plataformas avanzadas que mejoran la búsqueda y el seguimiento.

Value vs. growth: ¿opuestos o complementarios?

No son bandos. El crecimiento forma parte del valor si pagas un precio razonable por flujos futuros. La trampa es confundir “barato” con “valioso”. Prefiere negocios con ventaja competitiva (moat), ROIC sólido y capacidad de reinversión a pagar poco por algo en declive.

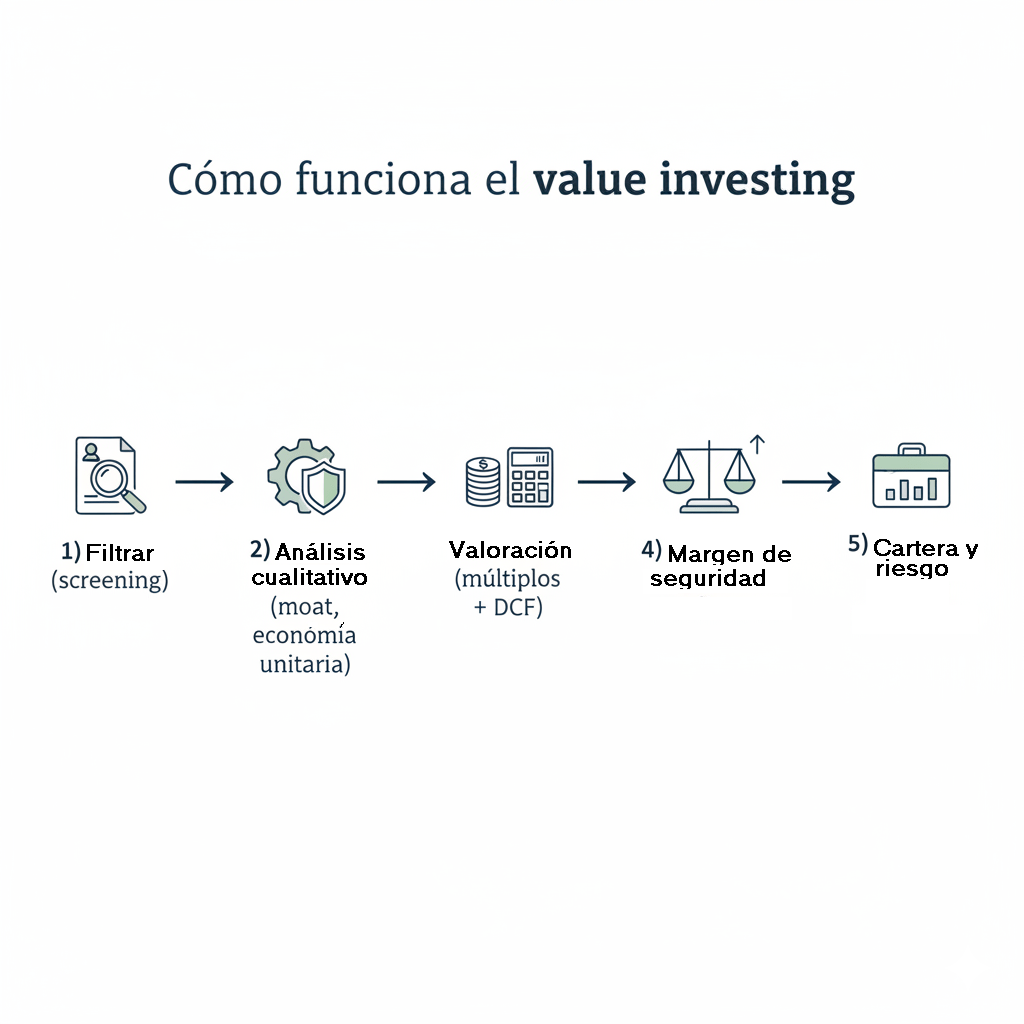

Cómo funciona el value investing: principios y pasos clave

1) Filtra el universo (screening)

- Valuación: EV/EBIT y FCF yield atractivos frente a pares; PER por debajo de su media normalizada.

- Calidad: ROIC > WACC, márgenes estables.

- Solidez: deuda neta/EBITDA < 2–3x y buena cobertura de intereses.

- Evita value traps (disrupción estructural, contabilidad agresiva, dilución crónica).

2) Analiza cualitativamente

- Moat: red, coste, marca, switching costs, IP.

- Economía unitaria: caja por cliente/unidad positiva y escalable.

- Pricing power, estabilidad de la demanda y equipo gestor alineado.

Como funciona el value investing

3) Valora con varios métodos

Múltiplos comparables normalizados y DCF sencillo. Trabaja con rangos, no con cifras únicas.

4) Exige margen de seguridad y define catalizadores

Descuento del 20–40% según previsibilidad. Catalizadores como recompras, desapalancamiento, mejora de márgenes o desinversiones aceleran el cierre de la brecha precio–valor.

5) Gestiona la cartera y el riesgo

10–20 posiciones, pesos del 3–5% de inicio, rebalanceos periódicos y decisiones basadas en fundamentales, no en el ruido del precio.

Paso 1: Filtrado cuantitativo — métricas útiles

- EV/EBIT (<8 atractivo; 8–12 razonable), EV/EBITDA, PER normalizado, P/BV por sector.

- FCF yield (>8% atractivo), ROIC (>10–12% y >WACC), Deuda neta/EBITDA (<2x).

- Ajusta por sector y ciclo. Usa percentiles sectoriales y medias de 3–5 años.

Paso 2: Análisis cualitativo — entender el negocio y su foso

Evalúa ventaja competitiva, economía unitaria, estabilidad de demanda, pricing power, equipo y riesgos sectoriales/tecnológicos. Señales de calidad: ROIC > WACC de forma consistente, márgenes resilientes y baja concentración de clientes.

Paso 3: Valorar — de múltiplos a un DCF sencillo

- Múltiplos: PER/EV-EBIT/EV-FCF vs. pares, ajustando por calidad y ciclo.

- DCF básico (5 años + perpetuidad) con supuestos prudentes: WACC realista, márgenes normalizados y g a perpetuidad conservadora.

- Sectores especiales: bancos/aseguradoras (P/TBV, ROE), REITs (NAV, FFO/AFFO).

Paso 4: Margen de seguridad y catalizadores

- Fórmula: (Valor intrínseco − Precio) / Valor intrínseco.

- Mayor incertidumbre, mayor margen. Prioriza 1–2 catalizadores verificables a 12–24 meses.

Paso 5: Construcción de cartera y gestión del riesgo

10–20 ideas, pesos 3–5%, límites por sector/geografía, rebalanceo semestral y diario de inversión para combatir sesgos.

4) Señales de alerta y trampas de valor a evitar

- Declive estructural (demanda cayendo por sustitutos/regulación).

- Disrupción tecnológica (pérdida sostenida de cuota y márgenes).

- Deuda elevada (DN/EBITDA > 3–4x) y vencimientos cercanos.

- Dilución constante y contabilidad agresiva.

- Baja conversión de beneficio en caja y dividendos insostenibles.

- Cíclicos en pico de ciclo con múltiplos artificialmente bajos.

Checklist: ¿puedes explicar por qué está barata, el FCF es real, la deuda es manejable, has normalizado beneficios y existe un catalizador razonable?

5) Herramientas modernas: Whale Analytics, OrionONE y trading algorítmico con IA

La tecnología potencia —no sustituye— la filosofía de valor:

- OrionONE combinan análisis fundamental, datos alternativos y modelos de IA para detectar acciones infravaloradas, limpiar datos contables, crear alertas y realizar backtests simples.

- El trading algorítmico con IA puede priorizar señales (valoración + calidad + riesgo) y reducir sesgos, manteniendo la decisión final en manos del inversor.

- Tendencia 2025: más inversores profesionales utilizan IA como copiloto de su proceso (CFA Institute, 2025).

Buenas prácticas para principiantes:

- Empieza con screeners y listas de observación; automatiza alertas, no compras.

- Valida toda señal con tu tesis: negocio, foso, FCF, balance y catalizadores.

6) Por qué el value investing sigue vigente en 2025

- Principios atemporales: valorar flujos de caja, exigir margen de seguridad y pensar como propietario.

- Dispersión de valoraciones y flujos pasivos: amplían las ineficiencias.

- Tipos más altos: favorecen negocios con caja real y balances sanos.

- Tecnología como ventaja: filtra mejor, decide con calma.

Evidencia y ciclos del factor valor

La prima de valor existe en horizontes largos, pero es cíclica. Ha sufrido rachas frente al growth (finales de los 90, 2017–2020), para luego recuperar en fases volátiles. La clave: proceso disciplinado, diversificación y horizonte de 3–5 años. Recuerda: rendimientos pasados no garantizan resultados futuros.

Value 2.0: integrar precio, calidad y datos

- Cruza valoración (EV/EBIT, FCF yield) con calidad (ROIC, márgenes estables) y solvencia.

- Usa datos alternativos e IA como corroboración, evitando el sobreajuste.

- Vehículos prácticos: ETFs value/quality y multifactor para el núcleo; selección propia como satélite.

7) Ejemplo práctico: cómo identificar hoy una acción infravalorada (caso hipotético)

ConsumoFirme S.A. (CFME), bienes de consumo defensivo. Caja recurrente, marcas conocidas, distribución amplia.

- Filtro: PER ~9x, EV/EBITDA ~7x, FCF yield ~10%, ROIC ~13%, DN/EBITDA ~1,5x. Pares del sector a PER ~14x, EV/EBITDA ~10x, FCF yield ~6–7%.

- Valoración: múltiplos conservadores sugieren ~20 €/acción; DCF sencillo ~19 €/acción con WACC 9% y g 2%. Precio: 15 €. Margen de seguridad ~25%.

- Catalizadores: normalización de costes, recompras del 2% anual, desapalancamiento y mejoras operativas.

- Riesgos: marca blanca, insumos volátiles, regulación y ejecución digital.

Combina filtro cuantitativo, moat y caja real con valoración por rangos y catalizadores. Herramientas como OrionONE by Whale Analytics ayudan a priorizar, pero el criterio lo pones tú.

8) Errores comunes del principiante

– Confundir barato con infravalorado; ignorar el flujo de caja; extrapolar picos de ciclo; sobreconcentrar; operar demasiado; olvidar costes/impuestos; no documentar la tesis. Solución: checklist, margen de seguridad, disciplina y horizonte largo.

Preguntas frecuentes sobre value investing

- ¿Qué es en una frase? Comprar buenas empresas por menos de lo que valen, con margen de seguridad, para mantener a largo plazo.

- ¿Cómo se diferencia del growth? El growth paga por crecimiento alto; el value paga un precio razonable por flujos reales. Pueden solaparse.

- ¿Cuánto tarda en “funcionar”? Piensa en 3–5 años. La paciencia es parte de la estrategia.

- ¿Puedo empezar siendo principiante? Sí: aprende lo básico, usa un screener, documenta tu tesis y empieza pequeño.

- ¿Sirve en tecnología? Sí. Evalúa moat, unit economics, retención y conversión a caja.

- ¿IA y value investing? Útil para filtrar y monitorizar; no sustituye el análisis fundamental.

- ¿ETF value o acciones? Si tienes poco tiempo, ETF. Si quieres aprender y dedicar horas, añade selección propia como satélite.

Si te quedas con una idea, que sea esta: el value investing es pagar por debajo del valor intrínseco de negocios comprensibles y de calidad, con margen de seguridad, y dejar que el tiempo haga su trabajo. La tecnología puede ayudarte a filtrar mejor; tu ventaja sigue siendo el proceso y la paciencia.

¿Te Gustaría Tomar Decisiones de Inversión Más Inteligentes?

Únete a Nuestra Comunidad de Inversores

Si buscas estar siempre informado sobre las últimas tendencias en tecnología e inteligencia artificial (IA) para mejorar tus decisiones de inversión, te invitamos a suscribirte a la newsletter de Whale Analytics. Al unirte, recibirás:

- Análisis fundamentales profundos para entender mejor los movimientos del mercado.

- Resumen de noticias clave y eventos relevantes que pueden impactar tus inversiones.

- Evaluaciones de mercado detalladas, perfectas para cualquier estrategia de inversión tecnológica.

Mantenerte informado y actualizado es el primer paso hacia el éxito en el mundo de las inversiones. Suscríbete hoy y únete a inversores comprometidos y proactivos que, como tú, buscan tomar las mejores decisiones financieras. ¡No te quedes atrás!

¡Accede ahora y desbloquea todo tu potencial inversor!

- Resumen Semanal Mercados: Wall Street cae por inflación, Nvidia corrige y el oro se dispara

- Resumen Semanal Mercados: Wall Street rebota tras fallo contra aranceles y el petróleo vigila a Irán

- Resumen Semanal Mercados: Wall Street rebota, IA sacude la bolsa y Bitcoin se estabiliza

![¿Qué es el Value Investing? Guía Completa para Principiantes [2025] - Software Trading IA](https://i0.wp.com/whaleanalytics.tech/wp-content/uploads/2025/10/a-_10_.webp?fit=509%2C339&ssl=1)